发行土地储备专项债券,是完善地方政府专项债券管理、规范地方政府土地储备融资行为的重要举措。以往专项债券的监管主要来自于各级财政部门。在土地储备专项债券的监管中引入国土资源部门,有利于确保土地储备项目的真实性、规范性,为确保偿债打下了良好的前期基础。

6月1日,财政部、国土资源部发布《地方政府土地储备专项债券管理办法(试行)》(以下简称《办法》),明确土地储备专项债券发行、管理有关事项。

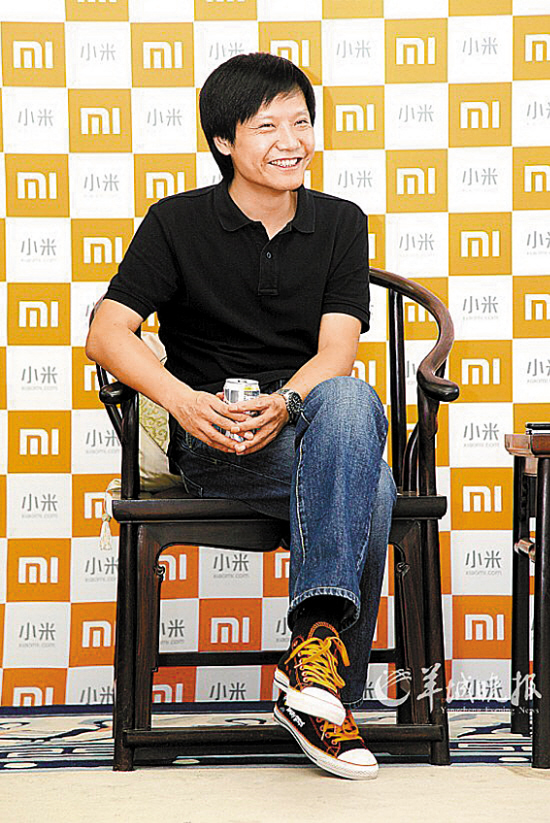

推出这一强调项目收益和融资自求平衡的专项债券品种,是地方政府举债融资机制改革和保障土地储备融资需求的一个重要举措。就此,《经济日报》记者采访了财政部、国土资源部有关负责人和专家学者。

土地储备确立融资新模式

土地储备,也就是地方政府为调控土地市场、促进土地资源合理利用,依法取得土地,实行前期开发、储存以备供应土地。

“土地储备是稳定土地市场、落实调控职能的有效手段,有利于提供保障性安居工程用地,支持应对房价过快上涨,满足中低收入家庭住房需求;有利于保证土地利用总体规划和城市总体规划实施,促进土地节约集约利用,提高土地利用效率;有利于促进土地市场发育,为土地招标拍卖挂牌出让提供保障。”国土资源部有关负责人表示,依法依规解决土地储备资金问题,是保障土地储备工作健康发展的重要基础。

“用地供应是促进房地产市场平稳健康发展的重要手段,土地储备作为地方政府储存以备供应土地的制度,其重要性日益凸显。”北京大学法学院房地产法研究中心中方主任楼建波说。

2015年以前,地方土地储备资金的来源以银行贷款为主。为加强对地方政府举债融资行为的监督、遏制政府债务过快增长势头、防范政府债务风险、保障地方政府合理融资需求,在借鉴和比较主要市场经济国家地方政府融资模式经验的基础上,立足我国国情和实践,从2015年起实施的新预算法规定,地方政府应当通过发行地方政府债券方式举借债务,除此以外不得以其他任何方式举债。

其后,财政部、国土资源部印发文件,明确各地不得再向银行业金融机构举借土地储备贷款,土地储备融资需求应当通过省级政府发行地方政府债券方式解决。

“与此同时,为保障土地储备等重点领域筹资方式调整后合理融资需求,按照新预算法和《国务院关于加强地方政府性债务管理的意见》(国发〔2014〕43号)有关精神,财政部积极研究推动完善地方政府专项债券管理,加快按照地方政府性基金收入项目分类发行专项债券步伐,着力发展实现项目收益和融资自求平衡的专项债券品种,并经第十二届全国人大第五次会议审议批准。根据地方政府性基金收入项目特点和相关工作进展,2017年拟选择土地储备等重点领域开展试点。”财政部有关负责人介绍。

通过专项债券管理模式创新,形成总量可控、动态可持续的资金保障机制,以合法规范方式保障土地储备项目合理融资需求,既促进土地市场规范、健康发展,又发挥国土资源对新型城镇化建设的服务保障作用,支持地方稳增长、补短板。

楼建波认为,与银行贷款不同,土地储备专项债券根据土地储备业务实际需要筹措资金,地方政府在土地供应方面取得比较大的主动性,不再受制于原来银行贷款还本付息的压力。“专项债可以使土地储备更为有效,更及时地组织供地,助力土地供给侧改革和通过土地供应促进房地产市场健康稳定发展。”楼建波说。

债券与项目资产及收益对应

“发行土地储备专项债券,是完善地方政府专项债券管理、规范地方政府土地储备融资行为的重要举措。”财政部有关负责人表示。

什么是土地储备专项债券?《办法》明确提出,土地储备专项债券是地方政府专项债券的一个品种,以项目对应并纳入政府性基金预算管理的国有土地使用权出让收入或国有土地收益基金收入偿还。

“土地储备专项债券根据土地储备业务实际需要,在发行额度和期限、发行对象、项目管理、收益回报等方面‘量身打造’,全面适应土地储备业务特点,有利于健全规范的地方政府举债融资机制,保障土地储备领域项目建设合理融资需求,防范专项债务风险。”财政部有关负责人说。

土地储备专项债券这一创新,是依据预算法、国发〔2014〕43号文件确定的地方政府债券管理理念,借鉴国外市政债券管理经验,对应的政府性基金或专项收入偿还的专项债券,强化项目收益和融资自求平衡的管理理念,发挥专项债券项目对应专项收入、资产的偿债保障作用。

“两部门明确了土地储备专项债券的发行、管理制度,进一步严肃地方政府财经纪律,防止因土地储备违法违规举债,防范地方政府债务风险。”国泰君安证券银行业首席分析师王剑表示。

《办法》要求,土地储备专项债券发行严格对应项目实施;债券期限与项目实际相适应;债券安排的支出明确到具体项目;土地储备项目取得的土地出让收入,按照该项目对应的债券余额统筹安排资金。通过将原来集中发行和管理的专项债券,进一步完善为按项目发行和管理,便于投资者信息甄别,提高债券市场化水平。

“发行土地储备专项债券的资金只能用于指定项目的开发,而且与项目资产挂钩,一方面保证了特定项目土地储备资金的专款专用,有助于避免土储项目因资金不足而不能按期完成;另一方面,由于土储项目与项目资产挂钩,还本付息有保障,既有助于保护债券投资人的利益,也有助于避免可能出现的地方债务风险。”楼建波说。

上海财大公共政策与治理研究院副院长郑春荣还认为,以往专项债券的监管主要来自于各级财政部门,而土地储备专项债券的监管中引入国土资源部门,有利于发挥各级国土资源部门的专业优势,确保土地储备项目的真实性、规范性,为确保偿债形成了良好的前期基础。

专项债券有望再添新品种

2015年1月1日开始实施的新预算法确立了我国地方政府举债融资新机制,国发〔2014〕43号文件则对加强地方政府性债务管理作出了明确具体的规定。

根据国发〔2014〕43号文件,地方政府举债采取政府债券方式。其中,没有收益的公益性事业发展确需政府举借一般债务的,由地方政府发行一般债券融资,主要以一般公共预算收入偿还;有一定收益的公益性事业发展确需政府举借专项债务的,由地方政府通过发行专项债券融资,以对应的政府性基金或专项收入偿还。

政府债券划分为一般债券和专项债券也是不少国家的通行做法。“美国市政债主要有一般债券和收益债券,收益债券和我国的专项债券有相同的地方,差别主要在于美国收益债券与项目相对应,我们目前基本与政府性基金预算相对应,政府性基金预算是许多项目的结合。土地储备专项债券就是进一步分类对应到具体项目。”中央财经大学教授乔宝云说。

土地储备专项债券正是突破了只笼统地和政府性基金对应,适应土地储备现实需求应运而生。郑春荣认为,土地储备专项债券的推出,是在已有地方债务管理框架上又一次精细化管理优化。

“选择土地储备等部分政府性基金收入项目分类发行专项债券,有利于丰富地方政府债券品种,完善地方政府债券市场,进一步增强地方政府债券透明度,保护投资者合法权益,支持对债券科学合理定价,提高地方政府债券市场化水平,吸引更多社会资本投资地方政府债券,带动民间资本支持重点领域项目建设,激发民间投资潜力。”财政部有关负责人说。

记者获悉,当前有关部门正在积极研究其他品种的专项债券。“土地储备专项债券只是地方政府专项债券的一个品种,可以预测,将来专项债券的品种将越来越多,除了土地储备专项债券,还可能有市政建设专项债券、交通运输设施建设专项债券等,不同的专项债券,信用风险不同,发行利率有所差异,债券市场的市场定价功能将进一步发挥作用。”郑春荣说。

乔宝云也认为,建立专项债券与项目资产、收益对应的制度,这个做法符合市场规律,是发达经济体实践证明行之有效的办法,能够通过市场机制有效识别、防范和合理释放专项债务风险。

“在可能的条件下,应当逐步扩大范围,最终专项债券都应当与项目资产、收益相对应。当然,进一步按项目发行专项债券,也需要考虑项目的融资成本特别是利率问题。”乔宝云说。(经济日报·中国经济网记者 曾金华)