每经记者 胥 帅 每经编辑 文 多

产品包括沙发套等的布艺制造商众望布艺股份有限公司(以下简称众望布艺)近日披露新的招股说明书(申报稿)。

公司IPO拟募集资金超5亿元,而截至去年底,公司资产合计4.48亿元。募集资金将用于年产1500万米高档装饰面料项目及研发中心建设项目。而截至2019年12月31日,众望布艺已投入1.04亿元用于该项目。众望布艺表示,IPO成功后,将通过募集资金置换出自筹资金。不过《每日经济新闻》记者查阅相关规定发现,这一置换面临必要的程序规范。

历史出资过程有瑕疵

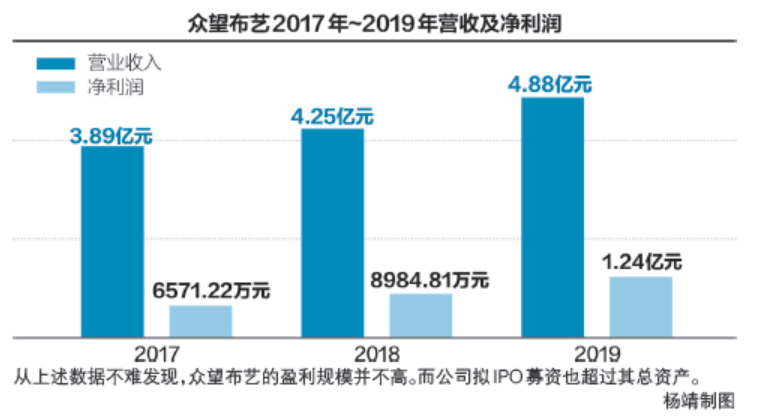

杭州市的一家布艺公司众望布艺递交了IPO申请。公司的主营业务是中高档装饰面料及制品的研发、设计、生产与销售。它生产的正是常见的沙发套等面料。2017年~2019年,众望布艺的营业收入分别为3.89亿元、4.25亿元和4.88亿元;净利润分别为6571.22万元、8984.81万元和1.24亿元。不难发现,众望布艺的盈利规模并不高。

众望布艺的前五大客户较为集中,2019年占营收比例为57.74%。众望布艺的主要业务在境外,主要客户是境外家具制造企业。2019年,众望布艺的境外收入为3.86亿元,境内收入则只有9757.95万元。而从收入构成来看,装饰面料占据众望布艺收入的89.32%,沙发套只占到9.74%。

从毛利率来看,装饰面料的毛利率还是高于沙发套,前者2019年毛利率为45.09%,后者2019年毛利率为22.13%。

众望布艺的毛利率远高于同行业上市公司。众望布艺的对比公司分别是CULP、宏达高科、旷达科技,2019年装饰面料毛利率分别为21.29%、39.43%、29.15%。众望布艺解释称,主要系生产模式、下游行业或产品类型等方面差异。

记者注意到,众望布艺的成立时间较久,增资过程中还存在瑕疵。1994年,杨林山、马建芬、三家村工贸共同投资设立了众望布艺的前身。

有意思的是,杨林山采取实物出资,将250平米的房屋作价41.1万元、场地360平方米作价12万元以及一辆桑塔纳轿车作价23.6765万元,合计作价76.8万元。然而杨林山的实物出资未履行资产评估及产权过户手续,出资程序存在瑕疵。不过,2019年杭州市余杭区市场监督管理局出具说明,这一出资瑕疵并不属于重大违法违规行为,不会追究处罚。

另外,三家村工贸是众望布艺前身的挂名股东,出资资金由杨林山提供。不过设置10%村集体经济股权是为谋求公平竞争的市场地位,当时的民营公司较少。保荐机构表示,该等程序性瑕疵不会构成发行人的实质性法律障碍。

自有资金投入募投项目

分析众望布艺的资产负债表可以发现,公司2019年的在建工程资产增长明显。截至2018年12月31日,众望布艺的在建工程资产为46.5万元。然而到了2019年12月31日,公司的在建工程就增长至5326.96万元。

众望布艺的在建工程“大头”就是年产1500万米高档装饰面料及研发中心建设项目,截至2019年12月31日,其账面价值达到3961.86万元。

《每日经济新闻》记者注意到,众望布艺IPO募投项目也是年产1500万米高档装饰面料及研发中心建设项目。这两个项目拟投入募集资金5.02亿元。根据测算,年产1500万米高档装饰面料达产后预计年新增销售收入3.98亿元,年新增利润总额1.06亿元。

令人不解的是,截至2019年12月31日,众望布艺已投入1.04亿元用于该项目。但是反映在在建工程的账面价值却只有3961.86万元。

另一个问题则是,众望布艺率先投入的在建工程与此次IPO募投项目之间是否会构成冲突?

众望布艺表示,两者不冲突,公司已在招股说明书中公告,本次发行募集资金到位前,若本公司已利用自有资金和银行贷款对上述部分项目进行了先期投入,则募集资金到位后用于项目剩余投资及置换已支付款项。募集资金置换涉及的程序,公司届时将严格按照监管部门的要求履行相应的审批程序。